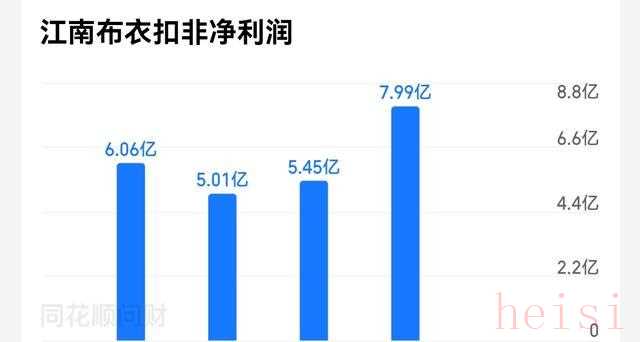

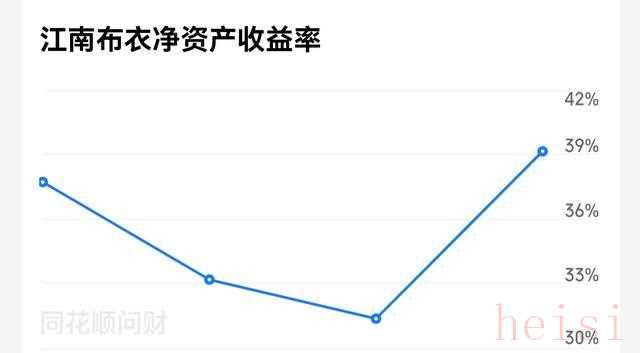

江南布衣(JNBY)作为中国本土设计师品牌的代表,近年来取得了显著的成绩,尤其是在盈利能力方面。ROE(净资产收益率)攀升至40%是一个非常重要的信号,通常被视为非常健康和具有吸引力的水平。以下是对其投资前景的分析:

"积极因素(看好理由):"

1. "高ROE的驱动因素:"

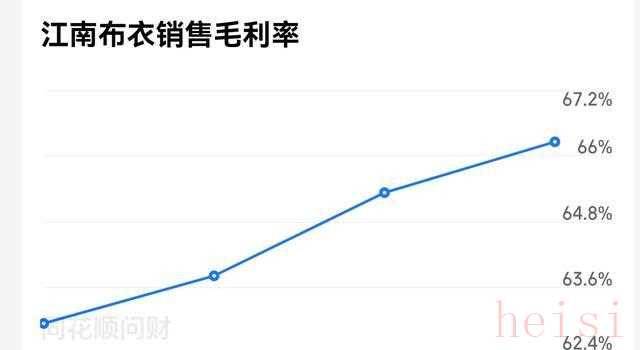

"高利润率:" 江南布衣以其独特的设计、品质和品牌形象,维持了较高的毛利率。品牌溢价能力较强。

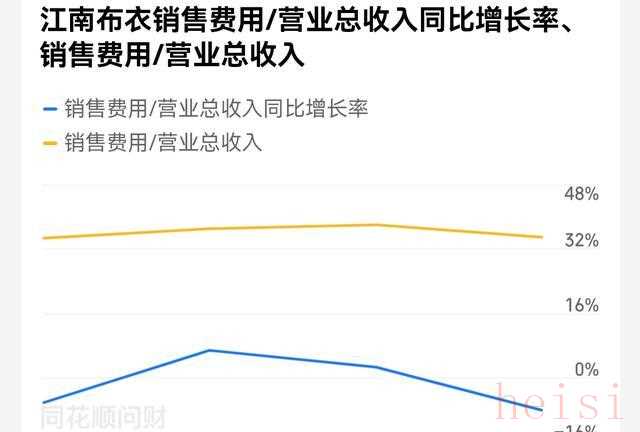

"有效的运营效率:" 公司可能在库存管理、供应链优化等方面做得较好,提升了资产周转率。

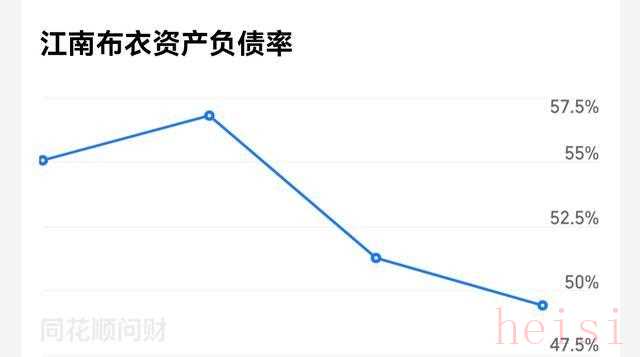

"合理的财务杠杆:" 在风险可控的前提下,适度的负债可以放大ROE。

"盈利能力持续改善:" ROE的提升表明公司的内生增长能力和盈利质量在持续向好。

2. "品牌优势:"

"独特定位:" “生活美学”的定位精准,吸引了追求个性、品味和设计感的消费群体。

"设计驱动:" 强大的设计团队是核心竞争力,能够持续推出符合市场潮流且具有江南布衣风格的产品。

"品牌认知度高:" 在设计师品牌领域,江南布衣已建立起较高的知名度和美誉度。

3. "市场空间:"

"设计师品牌市场增长:" 随着消费升级和个性化需求的提升

相关内容:

33亿营收、4.8亿净利,JNBY刚晒完2024半年报,朋友圈立马炸锅:国货到底能不能把高端做成日常?

我盯着那条“海外门店要干到10%”的小字,脑子里先蹦出的不是民族自豪感,而是——它真敢把暗黑童装那档子事忘干净?

去年九月,黑白童模海报一上线,家长群直接炸锅。

有人把衣服剪成抹布发视频,有人冲到直播间刷屏“退钱”。

我当时在地铁里刷到,旁边宝妈直接把手机怼我眼前:这像给小孩穿的?

JNBY当晚下架、道歉、承诺整改,动作麻利,可骂声依旧挂热搜三天。

财报里不会写这段,但股票论坛的嘴替们记得清清楚楚:设计翻车=信任裂缝,裂缝不补,再贵的环保棉也堵不上。

老板大概也心虚,今年干脆把“可持续”三个大字贴在门头。

和Circ搞可回收棉,2030年一半产品要绿到底,听起来像给投资人打镇静剂。

MSCI把ESG评级调到A,资本圈鼓掌,可真正掏钱的会员关心的是:这衣服下水后还软不软?

深色会不会掉到我娃身上?

没人说。

他们现在靠60万活跃会员吃饭,复购率撑住半壁营收。

AI设计平台听着唬人,其实就是把去年的爆款领子再放大两厘米,颜色调灰一个度,系统一算,能少裁三千米布,省下的钱转头投进东南亚十五家新店。

店租便宜、人工便宜,审美呢?

当地小姐姐认不认暗黑风,没人知道。

JNBY先开了再说,财报里多一条“国际化进展”,股价就能多飘几天。

库存依旧头疼。14.9%听着比16.5%好看,可跟ZARA那7%一比,还是胖了一圈。

高端设计师品牌最怕堆仓库,一旦过季,打三折都嫌占地方。

去年我就蹲过奥莱店,原价1699的羊毛大衣最后499清仓,大姐边抢边骂:早干嘛去了?

利润就是这么被啃掉的。

俄罗斯市场占8%营收,卢布一哆嗦,净利就薄一层。

地缘政治这词太虚,说人话:万一哪天快递过不去,仓库里那批暗黑羽绒服就得转头往国内塞,到时候奥莱店更挤,会员群折扣信息更凶,高端人设还怎么立?

写这么多,不是唱衰。

国产把衣服卖到三千块还能让人心甘情愿排队,本身就有本事。

只是提醒一句:再漂亮的财报也遮不住一次踩雷的记忆力。

童装事件像一根倒刺,扎在家长心里,拔了口子还在。

JNBY想真正站稳高端,先得让最普通的宝妈相信:你家衣服第一安全,第二好看,第三才谈环保。

顺序错了,故事再动听,也只是一次性买卖。

衣服最后拼的不是棉有多绿,是人心敢不敢靠近。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏